최근 무서운줄 모르고 치솟던 금 값이 한달 정도 추춤하는 모습을 보이고 있습니다. 금을 투자하는 방법은 많이 있지만, 오늘은 따로 금 계좌를 만들지 않아도, 투자가 가능하고, 연금저축, IRP, ISA 계좌에서 여러가지 자산 배분 전략으로 투자를 할 때 가장 많이 찾게 되는 금 ETF에 대해 총 정리해 보도록 하겠습니다.

먼저 금을 투자 하는 방법과 투자 시기, 현재 금을 투자해도 될만한 시기 인지 등에 대해서는 몇번의 포스팅을 통해 알려드린 내용이 있으니 이전 포스팅을 참조하시기 바랍니다.

2024.03.16 - [부동산&예적금&골드] - 금 투자 1, 금값 변동 요인 분석 (공급, 금리, 환율 등)

금 투자 1, 금값 변동 요인 분석 (공급, 금리, 환율 등)

최근 금값이 정말 금값이 되어 온스당 $2,157달러에 달하고, 한국에서 통용되는 1돈(3.75g) 기준으로는 395,000원까지 올랐습니다. 올해 1월에 36만원대였는데 두어달 만에 벌써 7%가량 올랐네요. 1년전

garammarusc.com

2024.03.18 - [부동산&예적금&골드] - 금 투자 2, 금 투자 방법

금 투자 2, 금 투자 방법

24년 한해가 시작한지 이제 3개월이 되었는데, 금값은 1월대비 벌써 7%를 올라 사상최고치를 뚫고 있습니다. 그만큼 관심을 받고 있다는 이야기 인데, 투자의 한 꼭지로 가져가고 계신가요? 금은

garammarusc.com

2024.03.20 - [부동산&예적금&골드] - 금 투자 3, 투자 시기 판단

금 투자 3, 투자 시기 판단

지난번 두번의 포스팅을 통해서 금값의 변동 요인과 투자 방법에 대해 알아보았는데, 이번에는 실제 지표를 확인해서 현재 금을 투자해도 될지 자세히 알아보도록 하겠습니다. 1. 실질금리를

garammarusc.com

금 현물, 금 선물의 차이

금을 투자 하는 방법은 크게 금 선물과 금 현물에 투자하는 방법이 있고 금 선물은 다시 레버리지,인버스, 곱버스투자 정도로 나눌 수 있습니다.

그럼 선물과 현물의 차이는 무엇일까요?

선물은 미래의 가격에 옵션을 포함하여 매매를 하는 것으로 선물 계약의 가격은 금을 사거나 팔기로 한 날짜에 맞춰 미리 정해집니다. 즉, 미래의 가격을 현재로 당겨와서 매매를 하는 것이고 현물은 자산 운용사에서 실제 실물금을 가지고 있거나 한국 거래소가 산출, 발표하는 KRX금 현물 지수를 기초로 하여 해당 지수의 수익률을 추종하는 방식으로 가격이 결정됩니다.

금 현물 (Spot Gold)

즉시 거래: 금 현물은 즉시 구매 또는 판매할 수 있는 실제 금의 형태를 말합니다. 즉, 현재 시점에서 금을 구매하거나 판매할 때 적용되는 가격입니다. ETF 운용사가 금괴나 금 바 형태로 실제 금을 보유하고 있는 경우가 많습니다.

※ 단 국내 ACE 금 현물 상품은 한국거래소가 산출, 발표하는 “KRX 금현물 지수”를 기초지수로 하여 해당 지수의 수익률을 추종하는 방식으로 가격이 결정됩니다.

가격 결정: 금 현물의 가격은 금 시장에서의 수요와 공급에 의해 결정됩니다. 주로 금괴나 금 기준의 국제적으로 인정받는 물리적 형태의 금으로 거래됩니다.

결제 및 인도: 금 현물 거래에서는 거래가 체결된 즉시 결제와 인도가 이루어집니다. 따라서 즉시 현금으로 금을 사거나, 현금으로 금을 팔고 싶을 때 유용합니다.

금 선물 (Gold Futures)

미래 거래: 금 선물은 미래의 특정 날짜에 금을 정해진 가격에 사거나 팔 수 있는 계약입니다. 즉, 선물 계약에 의해 정해진 일정 시점에 거래가 이루어집니다.

가격 결정: 금 선물의 가격은 현재 금 시장 가격에 기초하여 결정됩니다. 그러나 선물 계약의 가격은 금을 사거나 팔기로 한 날짜에 맞춰 미리 정해집니다.

결제 및 인도: 금 선물에서는 선물 만기일에 결제와 실물 인도가 이루어집니다. 이는 실제로 금을 받거나 주는 것이 아니라, 금액의 차액을 정산하는 형태로 이루어집니다.

주요 차이점

시점: 금 현물은 즉시 거래되는 실제 금, 금 선물은 미래 일정에 거래되는 계약입니다.

가격 결정: 금 현물은 현재 시장 가격에 따라, 금 선물은 미래의 특정 시점에 거래될 가격이 미리 정해집니다.

결제와 인도: 금 현물은 즉시 결제와 인도, 금 선물은 만기일에 정산과 인도가 이루어집니다.

이러한 차이점들은 각각의 거래 방식이 제공하는 장점과 적용 가능성을 결정짓는 요소입니다. 투자자나 거래자는 자신의 목적과 시장 조건에 따라 적합한 거래 방식을 선택하는 것이 중요합니다.

국내 금 관련 ETF

국내 금 ETF 중 현물 ETF는 ACE KRX금현물 (411060) 이 유일합니다 나머지 ETN 상품으로 미래에셋과 삼성에서 출시한 상품이 있기는 하지만, 거래량이 적어 현물에 직접 운용하시려면 ACE KRX금현물 이 상품밖에는 없습니다.

연 보수는 0.5%로 꽤나 높은 편이고 순자산이나 평균 거래량등을 따져봤을 때는 적지않은 규모이기 때문에 현금화 하는데 있어서 문제는 없어 보입니다.

최근 금값이 많이 상승해서 1년간 상승률은 27.48% 정도 되네요.

이 상품은 연금저축에서 금 관련 투자를 할 수 있는 유일한 상품입니다. 개인 연금 저축 계좌에서는 '선물', '인버스', 레버리지' 라는 이름이 들어가게 되면 연금저축 계좌에서 운용할 수 없기 때문에 금 투자가 필요하시면 이 상품을 넣으시면 됩니다.

일반 계좌에서 금 선물을 이용한 상품을 운용하시려면 각 증권사 마다 내 놓은 금 선물 상품을 이용하시면 됩니다. 현재 금 관련 ETN을 내 놓은 증권사는 신한, 한투, 삼성, 메리츠, KB 증권 정도이구요, 모두 금 선물, 레버리지, 인버스, 인버스 2x 상품을 내 놓았습니다.

한국투자증권은 환 노출형을 나머지 증권사는 환 헷지형을 출시했기 때문에 순수하게 금 투자만을 바라보시는 분들이라면 한투를 제외한 나머지 증권사에서 선택을 하시면 됩니다.

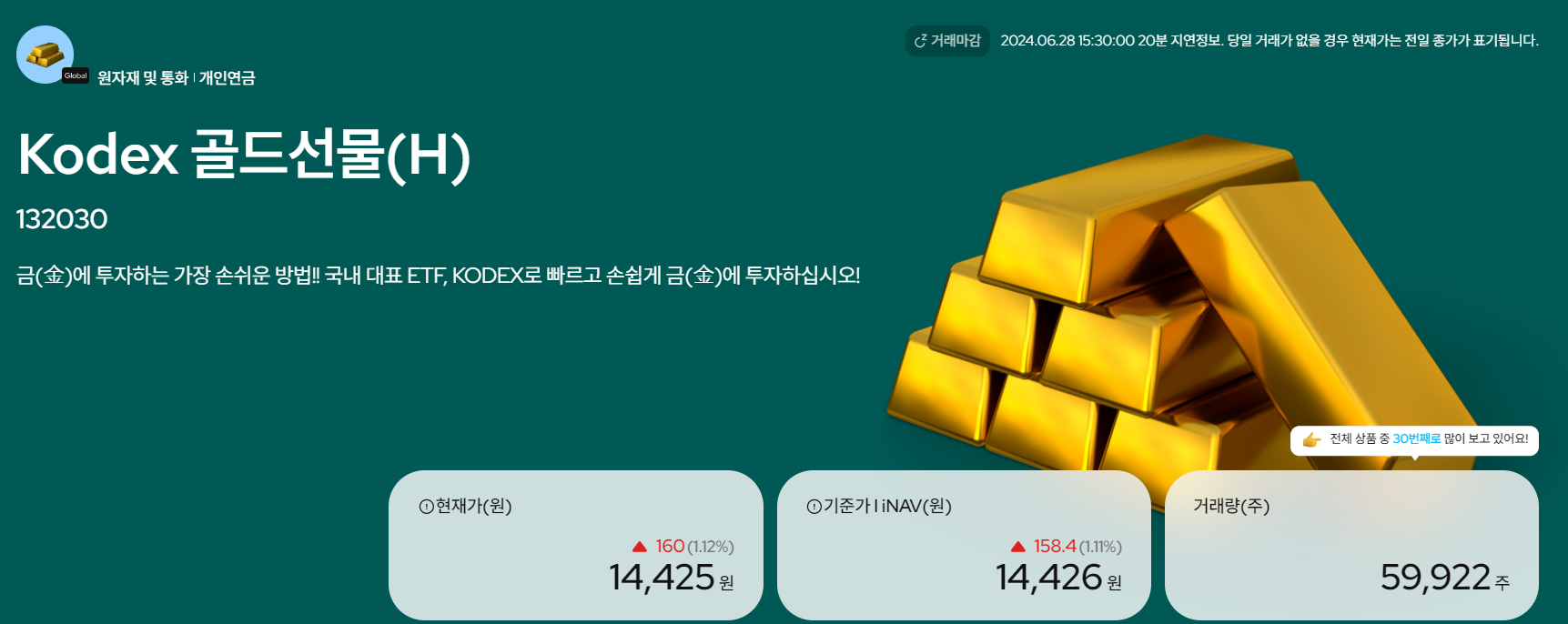

현재 시가 총액으로 보면 삼성증권의 KODEX 골드선물이 1,558억원으로 규모가 가장큰데, 미래에셋의 Tiger 또한 416억으로 규모는 작지만 총 보수가 적어 안정성을 따지신다면 KODEX 골드선물을, 총 보수를 따지신다면 Tiger 골드 선물을 선택하시면 되겠습니다.

골드 선물외에 레버리지, 인버스, 곱버스 상품은 각 증권사마다 내놓기는 했습니다만, 꼭 필요하고 충분히 공부하신 다음에 투자하시기 바랍니다. 일단 금 선물 상품보다 시가 총액이나 거래량이 훨씬 작고, 인버스나 레버리지 상품 대부분이 일 거래량 1억원도 안되기 때문에 나중에 다시 현금화 하시는 데도 어려움이 있을 수 있습니다.

현재 증권사 마다 나와 있는 상품은 하기와 같습니다.

지금까지 국내 ETF를 활용해서 금을 투자 하는 방법에 대해 알아보았고, 이제는 해외 ETF에 대해 알아보겠습니다.

해외 금 ETF

해외라고 하면 다른 나라도 많지만 아무래도 가장 큰 금융시장은 미국시장에 투자하는 것이 좋겠지요.

현재 미국시장에 상장되어 있는 금 ETF는 그 역사도 오래되어 있고 규모도 크기 때문에 아무 상품이나 투자해도 크게 문제는 없겠지만, 정상적인 상품과 레버리지 상품, 인버스나 기타 다른 종류의 상품도 함께 알아보도록 하겠습니다.

1. iShares Gold Trust (IAU)

- 규모: iShares Gold Trust는 시장에서 가장 큰 금 ETF 중 하나로, 매우 큰 규모를 자랑합니다. 최신 규모는 693백만 달러입니다.

- 투자자들의 투자금 유입 규모: 최근 몇 년간 iShares Gold Trust는 금의 가격 변동성이나 경제 불확실성에 따라서 투자자들의 관심을 받아 큰 유입 규모를 보였습니다. 특히 금융 위기나 금리 변동에 따라 투자자들이 안정적인 자산으로서 금을 선호하는 경향이 있습니다.

- 운용수수료: iShares Gold Trust의 운용수수료는 매우 낮으며, 대개 0.25% 미만입니다. 이는 금 ETF 중에서 경쟁력 있는 비용 구조를 가지고 있음을 나타냅니다.

2. SPDR Gold Shares (GLD)

- 규모: SPDR Gold Shares는 시장에서 가장 큰 금 ETF 중 하나로, 굉장히 큰 규모를 자랑합니다. 최신 규모는 610억 달러입니다.

- 투자자들의 투자금 유입 규모: SPDR Gold Shares는 금 시장에서 인기 있는 ETF로, 금융 위기나 지정학적 불확실성 증가 시 투자자들 사이에서 큰 유입을 보이는 경향이 있습니다.

- 운용수수료: SPDR Gold Shares의 운용수수료도 낮은 편에 속하며, 대개 0.4% 이하입니다.

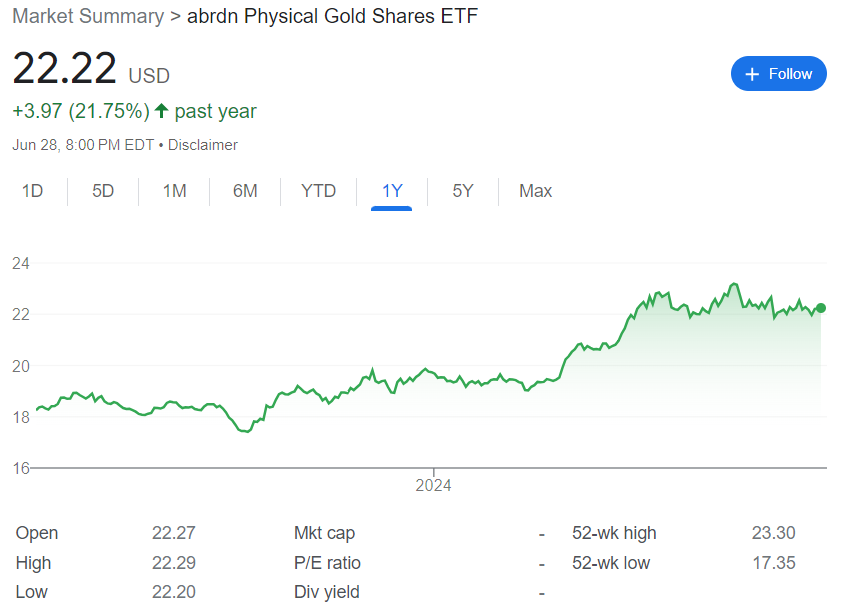

3. Aberdeen Standard Physical Gold Shares ETF (SGOL)

- 규모: Aberdeen Standard Physical Gold Shares ETF도 큰 규모의 ETF로, 금 시장에서 많은 자산을 관리하고 있습니다.

- 투자자들의 투자금 유입 규모: SGOL 역시 금 시장의 변동성에 따라 투자자들 사이에서 유입을 경험하는 편입니다. 전 세계적으로 금에 대한 투자 수요가 증가하면서 SGOL도 이익을 보고 있습니다.

- 운용수수료: SGOL의 운용수수료는 일반적으로 0.4% 이하로, 시장 평균 수준에 맞추어 경쟁력을 유지하고 있습니다.

다음은 금 관련 레버리지 상품입니다.

1. UGL (Proshares Ultra Gold)

금 선물 가격의 2배 레버리지 상품입니다. 확실히 최근 금값 상승의 여파를 많이 받아 작년 대비 33.87%나 상승했네요.

2. GLL (Proshares Ultrashort Gold)

금 선물 가격에 인버스 2배 상품입니다. 확실히 많이 떨어진 것을 알 수 있네요.

3. GLDI (Ubs Ag Etracs Gold Shares Coverd Call ETN

다음은 금 값을 활용한 커버드콜 상품입니다.

최근 금값이 상승행진을 하다가 금리 인하 소식도 늦어지고, 달러의 강세가 지속 이어지면서 상승세가 꺽인 모양세 인데요, 이렇게 금 가격이 주춤하거나 박스권에서 왔다갔다 할 때 투자하기 딱 좋은 상품이 바로 커버드 콜 상품이지요.

GLDI는 실제 월배당을 하기 때문에 배당을 받으면서 금값 상승을 기다려도 좋은데요, 현재 9.43%의 높은 배당률을 주고 있어서 눈여겨 봐야 할 상품이기도 합니다.

결론

지금까지 긴 글 읽어주시느라 수고 많으셨습니다.

그럼 결론을 내드려야겠지요?

국내 상품은 연금저축에서 투자하기 위해서는 ACE KRX금현물 하나밖에 없습니다. 더 소개할 것도 없네요.

금 선물은 맘에 드는 증권사에서 아무거나 사시면 됩니다만, 그래도 운용사가 규모가 큰 운용사 상품을 고려하신다면 KODEX(삼성)를, 수수료가 저렴한 상품을 찾으신다면 Tiger(미래에셋)을 선택하시면 됩니다.

해외 금 ETF는 규모가 다들 크기 때문에 하나만 고른다고 하면 아무래도 수수료가 저렴한 IAU를 선택하겠고 최근의 금값 횡보를 감안한다고 하면 GLDI(월배당) 상품을 선택하시면 되겠습니다.

모두들 금 값이 금값인 요즘 금에 투자해서 성공하시길 바래요.

'부동산&예적금&골드' 카테고리의 다른 글

| 청약 통장 활용법 총정리 (10) | 2024.06.28 |

|---|---|

| 원금 보장 금융상품 총정리!! (예금, RP, ELB, 채권) (5) | 2024.06.14 |

| 원금 보장되는 ELD 상품 투자해도 될까요? (1) | 2024.06.13 |

| 원금 보장되는 ELB 청약 방법 및 S&P500 지수가 떨어져도 돈 버는 방법 (0) | 2024.06.13 |

| 은행 이자보다는 높게, 안전한 투자처를 찾으신다면? (ELB 소개) (1) | 2024.06.12 |